„Die Geschichte wiederholt sich nicht, aber sie reimt sich.“  (Mark Twain)

Â

Zwischen 1970 und 1979 stieg der Silberpreis stetig von $1,50 auf $6 an, bevor der Preis im Dezember 1979 begann, stark von $10 auf $50 innerhalb der folgenden 5 Monaten anzusteigen. Während diesem Bullenmarkt-Zyklus stieg die Nachfrage nicht an, sondern verringerte sich (stark im Jahr 1979). Erst Ende 1983 stieg die Nachfrage kontinuierlich von 12.000 auf 27.000 Tonnen bis 2000 an, wobei sich der Silberpreis während dieser Zeit in einem 20 jährigen Bärenmarkt befand. Im Jahr 2003, als der Silberpreis seinen neuen Bullenmarkt begann, fiel die Nachfrage bis 2005 sogar auf 23.000 Tonnen ab, während beiden Jahren sich der Preis von $4,50 auf $8 nahezu verdoppelte. Seit 2005 steigt die Nachfrage stärker denn je an und erreichte 33.000 Tonnen im Jahr 2010, während der Silberpreis ebenfalls stark ansteigt.

Die einleitenden Vergleiche indizieren ein wichtiges Phänomen im Silbermarkt, nämlich dass die (industrielle) Silbernachfrage “preis-unelastisch” ist: das bedeutet, dass Preisveränderungen nur einen relativ kleinen Effekt/Einfluss auf die nachgefragte Menge ausüben. Die Nachfrage nach anderen Rohstoffen ist bekannt, “preis-elastisch” zu sein: das bedeutet, dass Preisveränderungen einen relativ starken Effekt auf die nachgefragte Menge haben. Einfach formuliert: ganz gleich ob der Silberpreis crasht oder explodiert wird die Nachfrage ihren eigenen dynamischen Weg unbeeindruckt weitergehen, da die Nachfrage nicht auf Preisveränderungen reagiert. Erstens ist Silber das am Vielfältigsten verwendete Metall, da es einzigartige Eigenschaften besitzt, wie z.B. die höchste thermische und elektrische Leitfähigkeit aller Metalle. Bei den meisten seiner paar tausend Anwendungsfelder wird Silber als nicht-substituierbares Produkt eingestuft. Im Gegensatz dazu zum Beispiel: wenn die Platinpreise zu stark ansteigen, so substituiert die Automobil-Industrie traditionellerweise mit kostengünstigerem Palladium, wodurch der Platinpreis potentiell fällt. Zweitens ist der Anteil von Silber am Gesamtprodukt und dessen Gesamtkosten typischerweise relativ gering. Diese beiden Nachfrage-Charakteristika/Unelastizitäten sind maßgebend, um den Silberpreis zu verstehen, weil sie daran erinnern, dass egal was der Preis macht, die (industrielle) Nachfrage unbeeindruckt weiter gemäss ihren eigenen zugrundeliegenden Faktoren/Fundamentaldaten konsumiert. Ungeachtet dessen hat eine erhöhte Nachfrage selbstverständlich einen positiven Effekt auf den Preis (GFMS erwartet, dass die Fabrikationsnachfrage 2012 um etwa 3-5% auf 29.000 Tonnen Silber ansteigt, wobei die Fabrikationsnachfrage mehr als 80% der Gesamtnachfrage ausmacht; Fabrikationsnachfrage beinhaltet Industrie-Anwendungen, Fotografie, Schmuck, Münzen und Silberwaren).

Schauen wir nun auf die Preiselastizität des Angebots, welche Auskunft über die Empfindlichkeit/Reaktionsfreudigkeit (“Elastizität”) der angebotenen Menge bei einer Veränderung des Preises gibt. Was passiert mit dem Silberangebot, wenn der Preis crasht oder explodiert? Auch nicht viel. Sicherlich tendieren die Leute bei stark angestiegenen Preisen dazu, ihre Bestecke einzuschmelzen und ihre Silber-Bestände zu verkaufen, womit (kurzfristig gesehen) auch ein Anstieg des privaten und kommerziellen Recyclings zu verzeichnen wäre (allerdings wird Silber bereits “bestmöglich” recycelt und der Grossteil des bisher von der Industrie konsumierten Silbers kann als verloren bzw. nicht recyclebar eingestuft werden). Wichtiger jedoch: das Kernangebot (Minenförderung) ändert sich nicht signifikant, wenn sich der Silberpreis ändert. Dies zeigt uns ein zweites wichtiges Phänomen im Silbermarkt, nämlich dass Silber vornehmlich als Nebenprodukt während der Förderung von anderen Metallen anfällt, insbesondere Gold, Kupfer, Zink und Blei (2011 hatte die Minenförderung einen Anteil von 73% am Gesamtangebot, wobei primäre Silberminen hiervon nur 29% ausmachten). Dies indiziert, dass der Minen-Output nicht vom Silberpreis abhängig ist, sondern eher von den Preisen der Primärmetalle, insbesondere Gold, Kupfer, Zink und Blei. Wenn sich zum Beispiel der Kupferpreis verdoppelt, so expandiert die Kupferförderung typischerweise und es wird mehr Silber-Output generiert. Wenn sich der Kupferpreis halbiert, so sinkt der Silber-Output – ganz gleich ob sich der Silberpreis verdoppelt oder vervierfacht. Die Förderung und der Verbrauch von Primärmetallen wie Kupfer und Zink wird von der Automobil- und Elektronik-Industrie dominiert, welche somit stark vom Wirtschaftswachstum in entwickelten und/oder nicht-entwickelten Ländern abhängen. Wenn das Wirtschaftswachstum in Zukunft kollabiert, so wird weniger Silber gefördert, womit prinzipiell ein Preisauftrieb einhergeht. Wenn das Wirtschaftswachstum in Zukunft boomt, so wird mehr Silber aus der Minenförderung erwartet – allerdings müsste so viel mehr Silber gefördert werden, um überhaupt die Nachfragemenge zu erreichen, dass es mehr oder weniger sicher ist, dies als nicht realistisch einzustufen (mit heutiger Sichtweise): 2010 stand das Silber-Gesamtangebot bei 23.000 Tonnen und die Gesamtnachfrage betrug 32.000 Tonnen. Die Differenz wird mit Angebot-Nachfrage-Defizit umschrieben, wobei das “chronisch fehlende” Silber aus Lagerbeständen bereitgestellt wird. Wieso füllt jemand das Loch aus, wenn doch der Preis das Defizit korrigieren soll, indem dieser ansteigt um die Nachfrage zu bremsen? Weil es nicht funktionieren würde (wie wir oben gesehen haben). Somit: wenn sich der Lagerabbau dem Ende geneigt hat und Industrien nicht mehr mit ausreichend Silber versorgt werden (ganz gleich wo der Preis gehandelt wird oder fixiert wurde), so kann das jeweilige (silberhaltige) Produkt nicht mehr in beliebiger Menge produziert werden, da der Produktions-Output und dessen Skaleneffekte (zunehmend) begrenzt sind. Daher ist es der Preis von diesem “limited edition” (silberhaltigen) Produkt, der ansteigen wird, um ein Gleichgewicht zwischen Angebot und Nachfrage zu schaffen; währendhingegen sich der Silberpreis prinzipiell nicht verändert, da ein Preisanstieg weder das (Minen-) Angebot effektiv steigern noch die (Industrie-) Nachfrage effektiv schwächen würde (wie wir oben gesehen haben). Ungeachtet dessen hat ein vermindertes Angebot selbstverständlich einen positiven Effekt auf den Preis.

Der Unterschied zwischen Gold und Silber, und im Allgemeinen von allen Dingen, ist die aktuelle Angebot- und Nachfrage-Situation bzw. die Bewertung/Wertschätzung und schlussendlich der Preis. Erstens kommt Silber (0,08 ppm = 8 Gramm in 1.000 Tonnen) durchschnittlich 20 mal häufiger in der kontinentalen Erdkruste vor als Gold (0,004 ppm). Auf der Erde (inkl. Hydrosphäre, Atmosphäre und Erdkruste bis 16 km Tiefe) kommt Silber (0,13 ppm) rund 26 mal (=13x2) häufiger vor als Gold (0,005 ppm). Somit ist (unterirdisches) Gold seltener als Silber. Zweitens bilden sich Gold-Lagerstätten sowohl nahe der Erdoberfläche als auch in der Tiefe, während sich Silber vornehmlich nahe der Erdoberfläche bildet und nicht in der Tiefe. Somit werden in Zukunft zunehmend weniger Silber-Lagerstätten entdeckt, da dank dem technologischem Fortschritt seit den 1950ern die meisten Lagerstätten an der Erdoberfläche bereits aufgespürt wurden. Somit tendiert (unterirdisches) Silber seltener zu werden als Gold. Drittens “existiert” (marktfähig) das Meiste des bisher gehobenen Goldes noch (etwa 90% von insgesamt 150.000 Tonnen), da es hauptsächlich als Hedge gegen Geld – entweder Fiat-Geld oder goldgedecktes Geld – gehortet wird. Das Meiste des jemals gehobenen Silbers (insgesamt etwa 1,6 Mio. Tonnen) wurde bereits verloren, da es typischerweise unwiederbringlich von der Industrie verkonsumiert wird. Somit ist (überirdisches) Silber seltener als Gold? Noch nicht ganz, da unterschiedliche Schätzungen ähnliche Ergebnisse an den Tag gefördert haben: rund 600.000 Tonnen Silber “existieren” noch in marktfähiger Form als Münzen, Medaillen, Barren, Schmuck und andere Silberwaren. Unter der Annahme einer jährlichen Nachfrage von 45.000 Tonnen, keinem Minen-Output und keiner (anderen) Lagerbereitstellung würden 10 Jahre vergehen, bis in etwa die gleiche Menge an (überirdischem) Silber übrig wäre wie Gold (150.000 Tonnen), sowie 3 weitere Jahre, bis auch der Rest verloren ist (dies beinhaltet die Annahme, dass die Besitzer der 600.000 Tonnen Silber bei höheren Preisen gleichmässig verkaufen würden). Am Ende dürfte Silber seltener als Gold sein, da sowohl unter- als auch überirdische Vorkommen (derzeit) von der Bildfläche verschwinden. Â

Erstaunlicherweise ist noch immer eine Preiskorrelation zwischen beiden Metallen am Leben, da beide augenscheinlich im Gleichschritt fixiert werden. Dies könnte dadurch erklärt werden, dass beide in der Vergangenheit Geld gedeckt haben und von einigen oder vielen – von Zeit zu Zeit – als “Geld” betrachtet werden. Wenn der Dollar mit Gold (und/oder Silber) gedeckt wäre, so könnte man Gold/Silber als Geld bezeichnen, da offiziell auch erlaubt sein könnte, physische Metalle als gesetzliches Zahlungsmittel zu verwenden (für welchen heute undenkbaren Grund auch immer jemand das tun würde, anstatt mit handlichem, leichtem, faltbarem und schnell akzeptierbarem Papiergeld zu bezahlen, das mit Gold/Silber gedeckt ist; bzw. wird darauf vertraut, dass jenes Papiergeld einen entsprechenden Gegenwert in Gold besitzt, da dieses lose Papierstück jederzeit gegen massives Gold eingetauscht werden könnte (während den Öffnungszeiten der Zentralbank). Was standardisiertes Gold/Silber wirklich erst edel macht ist nicht nur, dass man es theorethischerweise als “Geld” bezeichnen und es auch als solches benutzen könnte, sondern es praktischerweise als eine preislose/unbezahlbare (“priceless”), natürliche und erprobte “Sicherheitsausstattung” (“safety feauture”) wertzuschätzen – wobei es auch als “Hedge gegen Geld/Macht” bezeichnet werden kann, dass das Papiergeld, welches benutzt wird, nicht inflationierbar ist. Es ist ähnlich wie bei einem Airbag: Sie wollen nicht sehen, wie er sich aufbläht, aber wenn Sie es schon einmal erlebt haben, dann schätzen Sie sich glücklich, einen zu haben, da er Ihr Leben erneut retten kann. Oder im Einklang mit dem Artikel “Das Schwert über den Damokles-Dollar”: der Wert des (Gold/Silber) Schwerts liegt nicht darin, dass es fällt (Benutzung als “echtes Geld”), sondern dass es droht zu fallen (Wertschätzung als “Sicherheitsausstattung” / Hedge) mit dem Resultat der totalen Stabilität.

Schon immer teilen Gold und Silber ein effektiver Hedge gegen Geld zu sein (entweder Fiat-Geld oder Gold/Silber-gedecktes Geld), jedoch sind es deren Unterschiede, die einzigartige Preispotentiale präsentieren. Wenn Sie die Geschichte von Gold studieren, so wird auch immer Silber angetroffen. Beide Metalle kommen vorwiegend zusammen im Gestein vor, beides sind die erstgenannten Metalle in der Bibel, und beide werden bei reiligiösen und kultischen Ritualen vewendet. Seit tausenden von Jahren werden Gold und Silber als edel und wertvoll angesehen. Vor mehr als 6.000 Jahren bestimmten die Ägypter ein Gold/Silber-Ratio von 13,3 – und tatsächlich schwankte das Ratio in den Jahrtausenden danach im Schnitt bei 15. Die Ägypter waren die besten Preisanalysten!? Allerdings basierte ihr 13,3 Ratio nicht auf technischen oder fundamentalen Daten wie heute, sondern auf der Tatsache, dass sich der Mond 13,3 mal schneller im Tierkreis bewegt als Gold. Viele der Religionen in Indien, dessen Bevölkerung bekannt für das Horten von Gold ist, beten die Sonne an, während der Mond bei den Moslems eine hohe Relevanz geniesst. Laut griechischen Historikern war König Krösus von Lydien der erste Herrscher (560-546 v. Chr.), der eine bimetallische Gold-Silber-Währung einsetzte. Es gab 2 Silbermünzen: eine mit 10,72 Gramm Silber und die andere enthielt halb so viel Silber (5,36 Gramm) – wenn das Gewicht der ersten Münze mit 10 multipliziert wird und die andere mit 20, so erhält man 107,2 Gramm. Das damals bekannte Gold/Silber-Ratio wurde mit 13,3 aufrechterhalten; 107,2 Gramm dividiert durch 13,3 ergibt 8,04 Gramm für die einzige Goldmünze. Somit haben 10 grosse (10,72 Gramm) Silbermünzen den gleichen Wert wie eine Goldmünze und 20 kleine (5,35 Gramm) Silbermünzen ebenfalls.

Wird das obige Gold/Silber-Ratio seit 1800 betrachtet, so sticht ins Auge, dass dieses anfänglich scheinbar konstant bei 15 verlief, während es seit dem Ende des 19. Jahrhunderts um den Faktor 3 anstieg und stark um die 45 Punkte schwankte. Obwohl es in den 1930ern und 1990ern bis auf 100 Punkte anstieg, hielt das 15er Niveau als starke Unterstützung während Zeiten starker Korrekturen in den 1910ern, 1960ern und 1980ern. Aktuell notiert das Ratio bei 52 Punkten und somit inmitten dem widerständigen (roten) Dreiecksschenkel bei etwa 93 und dem (grünen) Schenkel bei etwa 33 Punkten. Seit den 1990ern befand sich das Ratio am roten Widerstand zwischen 50 und 90, wobei es vor kurzem stark auf den grünen Schenkel bei 33 Punkten abfiel. Nach diesem kurzem aber erfolgreichen “Pullback” zu diesem grünen Schenkel (nun als Unterstützung bestätigt) erholte es sich schnell auf aktuelles Niveau. Unter der Annahme eines Goldpreis von $2.000 für die nächsten Jahre: bei einem Gold/Silber-Ratio von 100 würde Silber bei $20 gehandelt, bei einem Ratio von 50 kostet Silber $40, bei 30 Punkten notiert Silber bei $66, und bei 15 Punkten wird Silber für $133 verkauft. Wenn Gold auf $5.000 ansteigt, so kostet Silber $50 bei einem Ratio von 100, $100 bei 50 Punkten, und $166 bei 30 Punkten, sowie $333 bei einem Ratio von 15.

Wird der Silberpreis seit Ende 2009 unter die Lupe genommen (unten), so fällt auf, dass die “starke” und “lange” Preisaufwertung von $15 auf $50 (Ver-3,3-fachung) zwischen Februar 2010 und April 2011 nach einer Seitwärtskonsolidierung entlang den roten Trendlinien begann – und dass sich eine derartige (rote) Konsolidierungsperiode erneut gebildet hat (jeoch mit dem Unterschied, wesentlich grösser zu sein und länger anzudauern, was zu der Schlussfolgerung führt, dass die Preisaufwertung dieses Mal auch viel stärker und viel länger sein wird; sofern der rote Widerstand bei aktuell $35 erfolgreich überschritten wird).

Der unten abgebildete Silberpreis begann 1997 sich innerhalb dem (grünen) Aufwärtstrendkanal zu bewegen. Ende 2010 konnte die oberste (grüne) Trendlinie bei etwa $23 gebrochen werden, woraufhin der sog. “Breakout” den Preis bis zur $50er Marke anhob. Der anschliessende “Pullback” hat zur Aufgabe, diese (vormals widerständige) Trendlinie (als neue Unterstützung) zu testen und ggf. zu bestätigen – damit alsdann ein neuer und längerfristigerer Aufwärtstrend beginnen kann (sofern erfolgreich). Somit ergibt sich ein starkes Verkaufssignal erst bei einer Unterschreitung dieser Trendlinie bei aktuell etwa $27,50. Daher herrscht über dieser Unterstützung ein Kaufsignal vor, wobei ein starkes Kaufsignal generiert wird, sobald ein Anstieg über den roten und violetten Widerstand bei aktuell etwa $35 und $45 gelingt.

Der untere Chart zeigt den Beginn des letzten Silber-Bullenmarktes (1970-1975) und es könnte ein ähnliches Muster im Spiel sein, wenn mit den oberen Preisbewegungen des aktuellen Bullenmarktes (seit 1997) verglichen wird. Der Silberpreis verdoppelte sich nahezu zwischen 1974 und August 1979, bevor der Preis stark von $10 auf $49,45 in den folgenden 5 Monaten anstieg. Silber stieg von $6,45 im Februar 1974 um den Faktor 6,65 (13,3/2) auf $43 (Monatsdurchschnitt Januar 1980) an. Wird nun das Hoch von 2011 genommen ($50) und multipliziert dieses ebenfalls mit 6,65, so erhält man $333 (wie wir oben gesehen haben kann dies mit einem Gold/Silber-Ratio von 15 bzw. einem Goldpreis von $5.000 einhergehen; oder Gold kostet $33.000 bei einem Ratio von 100).

Der folgende Chart zeigt, dass ein “langfristiger” Aufwärtstrend (blau) seit 1950 aktiv ist. Die starken Preisanstiege in den 1970ern und 2000ern sind sog. “Thrusts” aus den (rot-grünen) Dreiecken bzw. nach Seitwärtskonsolidierungen unterhalb den roten Widerständen. Das grösste und am längsten andauernde Dreieck bildete sich nach dem 1960-80ern Bullenmarkt und währte 13 Jahre, bevor der Thrust nach oben bei $4 im Jahr 1992 startete (merklich stieg der Thrust stark ab 2002 an). 2011 erreichte der Thrust $50 und ist somit in der Spitze bisher um den Faktor 13 angestiegen. Prinzipiell ist das Ziel von einem Thrust, das widerständige Hoch des Dreiecks ($43 monatlich oder $49,45 täglich) zu übersteigen und in eine neue Unterstützung umzuwandeln – damit alsdann ein neuer und längerfristiger Aufwärtstrend beginnen kann.

Wenn Sie im letzten Monat des letzten Bullenmarktes Silber gekauft haben ($43 im Januar 1980) und es 2011 für $50 wieder verkauft haben, so können Sie stolz sein, sich mit einem (nominalen) Gewinn aus der Affäre gezogen zu haben. Realitätsfremd aber glücklich? Ja, aber netto haben Sie real verloren. Denn Silber müsste heute bei über $100 stehen nur um Sie mit Plus-Minus-Null aus der Anlage zu bekommen. Der Grund ist Inflation, da Silber in Dollar gepreist ist und dieser an Kaufkraft verloren hat. Wenn Sie einen historischen Silberpreis mit heutigen Dollars (bzw. mit heutiger Dollar-Kaufkraft) herausfinden wollen, dann ist der “Dollar-Inflationsbereinigte Silberpreis” eine recht gute Möglichkeit. Allerdings sollten Sie dabei die Definition von Inflation überprüfen, da dies ja die Basis der ganzen Idee ist. Heute ist der CPI (Consumer Price Index) der offizielle Inflationsbarometer und die meisten Marktteilnehmer handeln (noch) gemäss diesem Index.

Unten ist der CPI-Inflationsbereinigte Dollar-Silberpreis seit 1800 wiedergegeben und es kann ein 200 Jahre langes (rot-grüne) Dreieck ausgemacht werden, dass sich zwischen $50 und $4 formierte. In den 1960-80ern gelang dem Preis ein Anstieg über den widerständigen (roten) Dreiecksschenkel bei $8 und der anschliessende “Breakout” liess den Preis auf über $100 ansteigen. Es folgte ein sog. “klassischer Pullback”, der den Preis wieder zurück ins Dreieck und gen Dreiecksspitze bei etwa $5 im Jahr 2003 zwang. Seit Erreichen der Dreiecksspitze ist der “Thrust”nach oben aktiv, der zum Ziel hat, das Hoch des Dreiecks ($50) und des Breakouts ($100) zu übersteigen und beide Widerstandsniveaus in neue Unterstützungen umzuwandeln – damit alsdann ein neuer und längerfristigerer Aufwärtstrend beginnen kann. In der oberen Hälfte des unteren Charts ist der (nicht-inflationsbereinigte) Silberpreis in Dollar neben der (schwarzen) CPI-Kurve abgezeichnet, wobei es als sehr bullisches Zeichen gewertet wird, wenn der Preis über die CPI-Kurve ansteigt – da alsdann eine starke Preisbeschleunigung wahrscheinlich ist (so wie beim letzten Bullenzyklus auch).

Der CPI-Korb wurde auf eine Art und Weise geändert, dass dieser den Anschein macht, die reale Inflation nicht mehr korrekt wiederzuspiegeln. Eine steigende Anzahl von Marktteilnehmern schätzen die reale Inflation höher als die offizielle CPI-Rate i.H.v. 2-3% p.A. Der SGS-Index (Shadow Government Statistics) soll die reale Inflation besser reflektieren, wobei dieser die gleiche Definition/Kalkulation von Inflation inne hat, welche die offiziellen Regierungsagenturen im Jahr 1980 benutzten. SGS berechnet die heutige Inflation mit etwa 6% pro Jahr. Wenn wir nun den Dollar mit der SGS-Inflation bereinigen (anstatt CPI) und uns das “alte Allzeithoch” des letzten Bullenmarktes im Januar 1980 anschauen, so erkennen wir, dass der “SGS-reale” Silberpreis bei rund $500 steht (in heutigen Dollars gerechnet bzw. mit heutiger Dollar-Sichtweise, wobei der heutige Dollar mit einer Inflation bereinight wurde, die 1980 definiert wurde). Anders formuliert: wenn Sie Silber heute zum gleichen Preisniveau wie im Januar 1980 unter Berücksichtigung der heutigen Kaufkraft des Dollars verkaufen wollen, dann müsste Silber heute bei rund $500 gehandelt werden. Andersrum: wenn ich beim Hoch des letzten Bullenmarktes Silber gekauft habe, dann muss der Preis heute bei rund $500 stehen, um mich ohne realen/netto Verlust aus der Anlage zu verabschieden.

Â

Â

Â

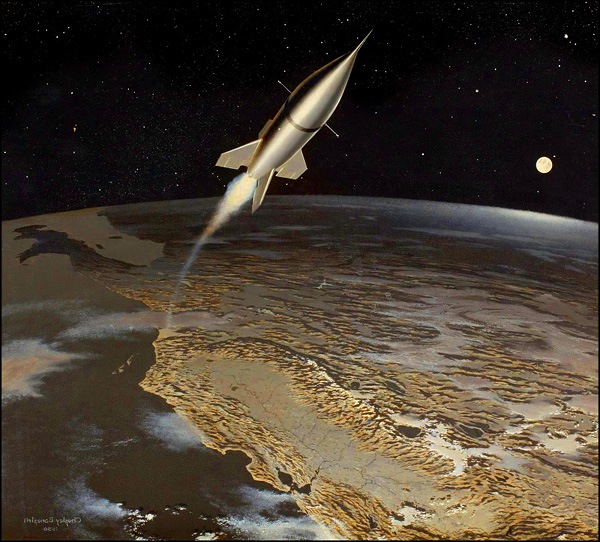

“Finally and with the sky apparently not being the limit, you may kindly fasten your seat belts as the silver rocket is on its way home to the moon.”

Â

“Crashing the Unknown” von Chesley Bonestell  (1950)